恒大转让广汇股权回笼资金 专家建议与汽车经销商保持合作

恒大为回笼资金,降低负债率,转让持有的广汇集团全部股权。

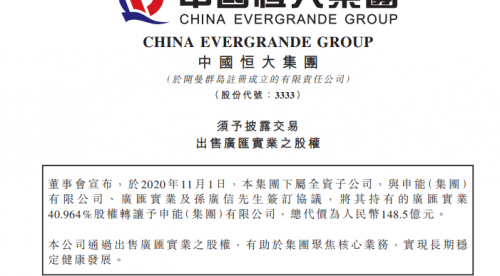

日前,中国恒大(3333.HK)宣布以148.5亿元的总价,全资子公司恒大集团向申能集团转让其持有的广汇集团40.964%股权,这是恒大集团持有的广汇集团全部股权。

接近中国恒大的相关人士表示,恒大集团此举是为回笼资金,降低负债率,同时也能为新能源汽车研发及量产提供资金支持。

但有专家认为,恒大集团转让广汇集团全部股权后,如果恒大汽车计划自建销售渠道,或将推迟恒大汽车盈亏平衡时间,“恒大汽车应与汽车经销商集团保持合作,借助后者成熟的商业模式,打开产品出货量”。

出售广汇全部股权

11月1日,中国恒大发布公告表示,下属全资子公司恒大集团有限公司(以下简称“恒大集团”), 将其持有的广汇实业(即广汇集团)40.964%股权,转让给申能(集团)有限公司,交易金额为148.5亿元。

天眼查数据显示,申能集团成立于1996年,是国有独资企业。该公司经营范围包括房地产、高科技产业投资管理,实业投资,资产经营等业务。

对于此次股权转让,广汇汽车发布公告表示,不改变公司控股股东地位,实际控制人未发生变化,对公司2020年度的总资产、净资产和营业收入、净利润等财务指标均不构成重大影响。

恒大集团是在两年前入股广汇集团。

2018年9月,中国恒大发布公告表示,恒大集团以144.9亿元入股广汇集团,获得后者40.964%的股份,成为广汇集团第二大股东。

上述相关人士向财经网汽车表示,恒大集团当年决定入股广汇集团,是为实现全产业链布局。

近几年,恒大集团通过入股广汇集团,收购国能汽车、上海卡耐新能源等公司,建设整车、电池、电机等产研基地,与多家全球零部件公司合作,计划打造“生产+技术+销售”全产业链闭环。

招银国际研究部白毅阳认为,恒大集团此前入股广汇集团,应是恒大汽车欲充分利用广汇汽车的渠道优势,铺设销售网络。

不过,如今恒大集团转让了广汇集团全部股权。

回笼资金发展新能源汽车

中国恒大表示,出售广汇实业股权,有助于集团聚焦核心业务,实现长期稳定健康发展。

有分析人士认为,恒大集团此次回笼148.5亿现金,有助于降低负债率。他指出,恒大今年有望实现8000亿销售并带来充裕的现金流,为实现未来三年有息负债平均每年减少1500亿的目标提供更有力保障。

中国恒大2019年财报显示,刨除掉预收款后,其资产负债率为83%,净负债率达159%。

白毅阳表示,恒大集团从与战略投资者加强合作,到旗下业务分拆上市,主要是为解决集团层面的资金压力。他指出,恒大集团转让广汇集团股权,是为进一步回笼资金,减轻外界的担心。

上述分析人士还透露,恒大集团转让广汇集团获得的资金,还将为新能源汽车研发及量产提供资金支持。

新能源汽车已是恒大集团主营业务。

资深汽车分析师任万付表示,高端品牌的发展需要投入大量的资金。

据恒大汽车首席财务官潘大荣对外表示,2019年-2021年,恒大在汽车业务投入总计将达294亿元。而且恒大汽车正在同步研发14款车型,有6款车量产在即,生产基地3-5年规划总产能100万辆。

恒大要想实现上述计划,需要长期资金支持。

今年9月,恒大汽车引入腾讯控股有限公司、红杉资本、云锋基金及滴滴出行等投资者,筹集约40亿港元。

恒大汽车还拟登陆科创板,打通国内融资渠道。

白毅阳认为,无论是引入40亿港元投资,还是回归A股,均可为恒大汽车长期发展提供资金基础。

专家建议与汽车经销商保持合作

在转让广汇集团股权,恒大集团资金压力得到缓解后,白毅阳认为,恒大汽车需要考虑下一个渠道方进行合作。

但事实上,恒大汽车已计划自建销售渠道。

今年8月27日,恒大汽车在发布中期业绩时,提到销售渠道建设规划。

恒大汽车集团总裁刘永灼在发布会上透露,恒大汽车正在快速筹建恒驰汽车展示体验、销售、维保修售后服务三大中心,包括36个恒驰展示体验中心、1600个恒驰销售中心、3000个自建及授权维保修售后服务中心,构建汽车销售渠道和售后服务网点。

易车研究院分析师周丽君表示,恒大汽车自建销售渠道模式,应该会类似宝能汽车,动作效率较快。但对于能否大规模售车,他认为有待商榷,”这取决于品牌力、产品力等”。

白毅阳认为,恒大汽车自建销售渠道后,可能会影响其产品出货率,导致盈亏平衡点向后推。

自建4S店需要完成选址、开店装修、人员培训、服务流程制定等多个方面,这要花费大量时间筹备,而且大规模铺设网络渠道亦是考验。

据相关知情人透露,恒大汽车三大中心计划目前尚未正式落地。

恒大汽车首款产品计划明年上半年启动试生产,下半年陆续实现量产。

恒大汽车欲借鉴特斯拉,采用直营体验店的模式,白毅阳认为,还需等恒驰产品上市后的市场反馈。