汽车产业链融资定位新刚需 融资租赁助力产业内外双升级

经过多年的发展,融资租赁涉足的行业越来越广泛,其中就包括汽车行业。事实上,融资租赁早已悄然潜入这一行业,不仅在汽车消费领域一路高歌猛进,还逐渐深入到汽车产业链的各个环节。在汽车产业链中,融资租赁的存在感正在日益增强,且在各类因素的影响下,正逐渐成长为汽车产业链新刚需。

汽车制造业利润下行,融资租赁成汽车产业新刚需

近几年,我国汽车制造业利润呈现下行趋势。据国家统计局数据,自2018年以来,我国汽车制造业利润增速连续三年下降,2020前三季度年我国汽车制造业利润总额为3607亿元,同比下降3%。

2015-2020年汽车制造业利润情况;数据来源:国家统计局

汽车制造业利润下行背后的影响因素众多:汽车市场逐渐饱和,销量增长乏力,加之过去车市刺激政策取消,导致销量下行;市场竞争加剧,汽车厂商常用价格战来维持市占率,使得单车利润下降;近年来,汽车市场正向新四化方向转型,厂商在新能源、智能化等方面的投入,进一步上扬研发支出成本;外界因素不可忽视,全球新冠肺炎疫情的爆发,车企及上游供应商一度关厂、停产,降低厂商盈利空间。

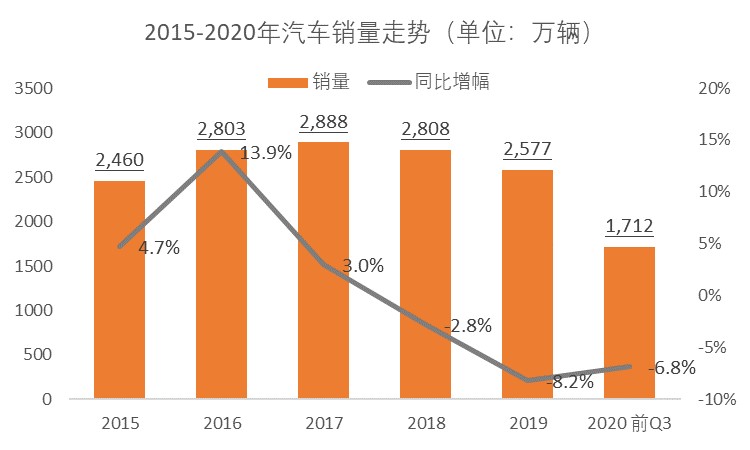

2015-2020年汽车销量走势;数据来源:中汽协

就汽车制造行业而言,内部在新四化方向逐渐转型;外部受到全球疫情影响,使得国外供应链产能转移至国内,整车厂和汽车零部件供应商,对现金流的重视程度愈加明显。越来越多的企业需要寻找融资渠道,以支撑新产品研发和企业转型升级。

然而,整车厂和汽配企业融资并非易事,尽管多地出台相关举措,加大对制造业中长期贷款投放,降低融资成本,但短时期内融资难、融资贵的问题仍难解决。在这一背景之下,融资租赁这一融资新方向开始被汽车产业重点关注。

融资租赁优势显现,助力汽车产业渡难关

平安国际融资租赁有限公司(以下简称“平安租赁”)常务副总经理李文艺近日在接受盖世汽车CEO周晓莺采访时表示,在汽车产业,融资租赁有着诸多显著优势:

首先,融资租赁有助于企业盘活资产。汽车制造在我国经历了大半个世纪的快速发展,整车厂与零部件公司不断加大产能投入。2018年汽车销量首次出现负增长,至今尚未完全恢复。面对产能利用率低的现状,融资租赁可以帮助企业有效盘活存量资产,改善企业现金流状态。

其次,融资租赁可为企业提供资金支持。消费者对车辆的需求由“拥有一辆车”到“有一辆更好的车”不断进阶,力求更安静、更省油、更智能。需求的升级敦促汽车企业面临产业升级转型,轻量化、智能化、网联化是汽车转型的重要方向,企业需投入大量的研发资金,融资租赁可以利用资金优势,推动汽车产业链投资技术革新,助力企业转型升级。

此外,融资租赁有利于汽车产业商业模式的创新。“零部件-整车厂-消费者”三端融合更加紧密,部分模式可能带来资金回笼周期更长,如汽车的共享化,融资租赁可以有效的整合资源,推动创新模式的成功运行。

基于以上各项融资租赁的优势,加之汽车产业链如今面临诸多挑战,融资租赁已逐步成长为链条企业的新刚需,发展潜力蓄势爆发。

图为:平安国际融资租赁有限公司常务副总经理李文艺(右)、盖世汽车CEO周晓莺(左)

服务实体经济,平安租赁制造加工事业部深耕汽车产业

在众多租赁公司之中,平安租赁的表现可谓抢眼。据了解,自2013年创立以来,平安租赁立足服务实体经济,凭借领先的盈利能力和成长性,深厚的产业理解能力、强大的资产管理能力和风险控制能力,成功跻身行业第一梯队。据官方数据,平安租赁2020年半年度资产规模2534亿,净利润15.08亿,在汽车租赁、制造加工、小微金融等细分行业亦处于领先地位。

李文艺在采访中指出,平安租赁制造加工事业部正是平安租赁服务实体经济服务的先锋队。作为平安租赁战略布局的重要板块,制造加工事业部秉承“专业创造价值 助力中国制造”的服务理念,通过优化业务布局、创新业务模式,始终助力传统制造产业优化升级。

以汽车制造产融协同为例,为了缓解汽车产业遇到的融资难题,平安租赁制造加工事业部持续关注行业发展,深入了解客户需求,匹配产品方案,有效降低融资门槛和融资成本,为汽车产业发展注入金融动力。据介绍,平安租赁制造加工事业部将汽车产业作为核心业务板块,已服务了约300家整车厂及汽车零部件企业,提供约150亿的资金支持,与多家知名车企建立合作。

汽车产业作为国民经济的重要组成部分,汽车制造更是产业内核心的一环,平安租赁回归租赁业本源,加大对实体经济的投入力度,通过所提供的专业化、全方位、一站式服务和各方形成战略性合作。为整个汽车产业,无论是整车还是零部件企业客户卸包袱、增动力提供有力的支撑。

李文艺进一步表示,平安集团强大的综合金融平台和前瞻性的生态圈战略,清晰的战略定位和目标,完善的体系和架构,专业而卓越的团队以及简单务实、追求卓越、知行合一、使命必达的工作作风,合力推动平安租赁发展成为行业标杆之一,成为制造加工事业发展的重要力量依靠。

科技赋能金融,平安租赁协同汽车服务生态圈

平安集团在“金融+科技”、“金融+生态” 的战略规划指引下,已形成金融服务、医疗健康、汽车服务、房产服务、智慧城市“五大生态圈”。

平安租赁汽车业务战略性协同平安集团汽车服务生态圈。就科技创新方向,在给个人或企业提供融资租赁业务的同时,也在进行运营方向的探索,例如将科技和租赁物件有效结合,从而实现融资租赁服务的延伸。借力平安集团赋予的天然创新基因、大数据、人工智能等领先技术和综合金融的渠道资源,平安租赁内部形成了汽车制造产业链融资租赁服务、汽车消费领域租赁服务、运营领域探索等业务的协同,发展至今,已形成独具特色的差异化汽车租赁生态圈,位于行业第一阵营。

在汽车消费领域,平安租赁与兄弟公司平安产险联合拓展三四五线城市的汽贸店渠道,实现批量导入,已合作近2万家,成为下沉市场最具渠道优势的融资租赁公司之一;同时,匹配“租赁+保险+车源+线索”等综合服务,通过赋能渠道,形成平安特色差异化竞争力。在二手车方向,拥有专业的车辆评估体系,截至目前,全年评估车辆超60万辆;同时率先将集团的先进科技-微表情视频面审批量投入使用,有效防范欺诈场景,二手车资产质量领跑行业。

在汽车运营方面,平安租赁还强势打造经营性租赁业务品牌——“平安车管家”,深入产业,以“融资+运营”创新租赁,与豪车品牌结合,开创中小微型企业及企业主用车新模式。

租赁市场空间巨大,企业需多方位布局

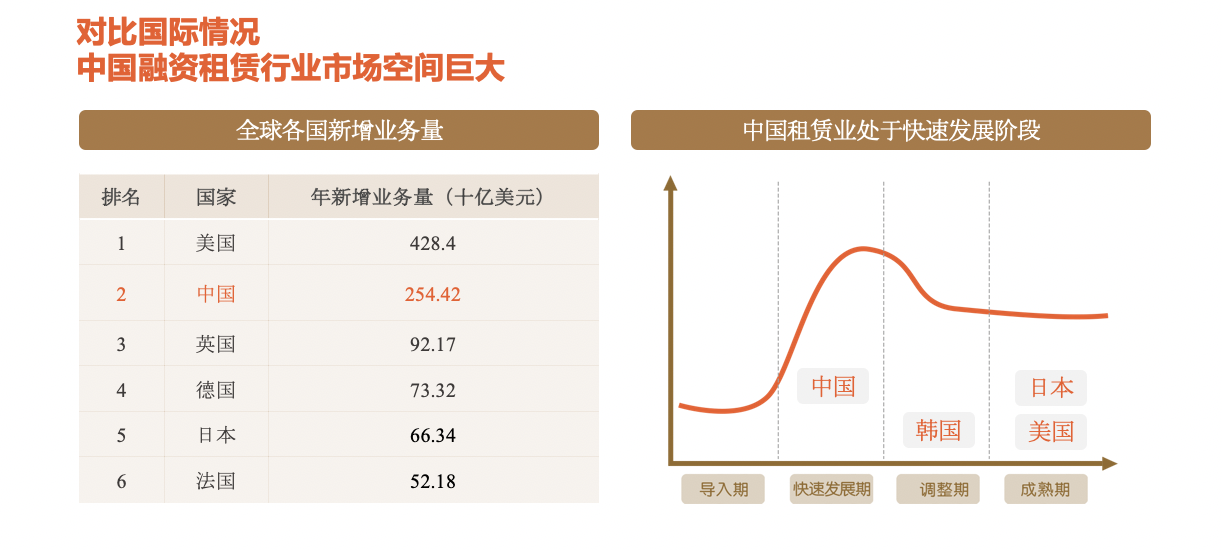

近年来,我国租赁行业发展较快,相关数据显示,2020年一季度融资租赁资产余额约6.47万亿,租赁公司规模超过1.2万家;但2019年末,融资租赁市场渗透率仅为12.06%,相较欧美发达国家30%以上的渗透率,还有不小的差距。展望未来,国内租赁行业仍有较大的发展潜力和空间。

不同国家融资租赁行业发展情况;图片来源:平安租赁

在海外成熟融资租赁市场中,制造设备租赁、汽车租赁是主要构成部分。在今年5月末发布的《2020年国务院政府工作报告》中提出:“加强新型基础设施建设,发展新一代信息网络,拓展 5G 应用,建设充电桩,推广新能源汽车,激发新消费需求、助力产业升级。”也为制造和汽车行业融资租赁提供了广阔空间。

在融资租赁行业快速发展浪潮中,平安租赁不断变革,在过去几年用远超行业平均水平的加速度,完成了从传统租赁1.0到租赁3.0的跨越,1.0阶段里,为中小企业提供服务是平安租赁初期发展的着力点;2016年,平安租赁主动变革,寻找新的增长引擎,以产业运营为核心,深入产业,实施运营管理,并率先引领行业迈入创新租赁2.0时代。从2018年开始,平安租赁将全新开启科技3.0时代,在“金融+科技”、“金融+生态”的战略规划指引下,发力科技赋能。

未来,平安租赁将充分运用科技手段,在产品、风控、流程、效率等方面持续进行升级迭代,深化“金融+运营”创新业务模式,加强前沿尖端科技应用突破,强化行业赋能深度,引领行业发展趋势,致力成为推动汽车产业链及汽车融资租赁行业发展的重要力量,成为行业发展的战略典范。